「そろそろ会社を売りたいから仲介業者を紹介してほしい」という相談をお受けしたとしたら、 私たちJABSAは中長期的な観点からあなたの会社の価値を高めるために複数の選択肢をお示しして、最高のアドバイスを提供いたします。 短期的・効率的に会社を売却し、目先の成功報酬を優先することはいたしません。

M&A仲介には、利益相反という大きな問題が潜んでいます。 もちろん仲介が有効に機能するケースもありますが、 あなたの会社を売却する際に仲介による売却が最善の結果をもたらすとは限りません。 私たちJABSAは、原則として売り手または買い手のどちらか一方の片側アドバイザーとしてサービスを提供することをポリシーとしています。

年倍法(3年分の営業利益+純資産)や倍率法(EBITDAの8倍など)は、あなたの会社がいくらで売却できるかを概算で把握するために用いられる手法です。 ところが、この倍率を使った手法はあなたの会社の価値を大きく歪めてしまう危険性を孕んでします。 JABSAでは、あなたの会社の実態に基づく適切な評価手法により適正価値をお見積もりすることができます。 あたなの会社の適正価値をお知りになりたい場合には、私どもJABSAにお気軽にお問い合わせください。

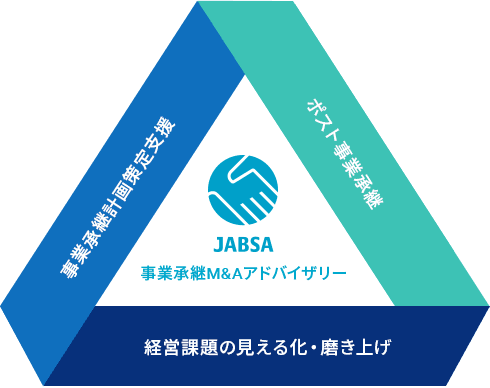

事業承継M&Aアドバイザリー業務を中心に

事業承継に向けた取り組みを

トータルサポートいたします。

M&A戦略の立案、候補者の探索支援、

企業価値評価、プロセス管理、

DDコーディネーション、取引条件調整、取引執行支援

財務税務の専門家による事業承継、

利害関係者への説明支援

事業承継後の発展・成長サポート、後継者育成支援、

新体制での事業運営開始に向けての

移行計画の策定と遂行支援

経営課題の見える化、

事業承継に向けた経営改善・磨き上げ

JABSAは、マッチングではない。

一方の企業に寄り添い事業継承を担う

中小企業様向けのアドバイザリーファーム

日本企業による国内・海外企業の買収案件をはじめ子会社・事業売却、再生案件、事業再編、合弁会社の設立・解消等多数の案件に関与。

事業承継M&A案件として、海外ブランドの日本代理店の本国ブランドオーナー会社への売却、医療機器卸会社の大手上場企業への売却など他多数実績あり。

神戸大学大学院経営学研究科(集中講座)

客員准教授(2015年まで)

その他、外部団体やクライアント主催のM&Aに関するセミナー講師多数

日本・米国公認会計士

関西大学商学部卒

THE HUMAN STORYにインタビューが掲載されました。

ご検討のご相談やご不明点など、

お気軽にお問い合わせください。